Charles Thomas Munger

vice-presidente da Berkshire Hathaway, holding do conglomerado empresarial de Warren Buffett. Tradução livre do original: “The first rule of compounding is to never interrupt it unnecessarily”.

Acredito que para sermos assessores de investimentos reconhecidos pela capacidade técnica e pela contínua entrega de bons resultados aos clientes temos que ter rotina e disciplina. Da abertura ao fechamento do mercado financeiro, durante a leitura das principais notícias do dia, na escolha dos livros a serem estudados, no acompanhamento dos portfólios, na constituição das premissas para a escolha de cada ativo, na comunicação com os clientes e nas conversas com os gestores de fundos... tenho métodos bem definidos que poderão ser aperfeiçoados ao longo do tempo. Defino processos para quase todas as situações, inclusive para escrever as Cartas Mensais.

IP Capital Partners

primeira gestora de recursos independente do Brasil, fundada em 1988.

primeira gestora de recursos independente do Brasil, fundada em 1988.

A reabertura da economia beneficiará o varejo físico, transportes, bancos e combustíveis...

Acredito que os leitores tenham ouvido essa tese e, com a tabela acima, é fácil notar que o tema não vingou. O que ocorreu? Criaram outra história...

Na verdade, a reabertura da economia levará a um grande rotation. Investidores venderão ações das boas empresas de tecnologia e comprarão ações consideradas de valor, mais sólidas, que estão baratas.

Acima, o gráfico do NASDAQ Composite nos últimos 12 meses, índice de ações que replica a performance de praticamente todas as ações listadas na Nasdaq, bolsa de valores americana que tem como foco empresas de alta tecnologia.

Pelo menos até o momento, essa tese ainda não vingou – e quem apostou contra o mercado de tecnologia pode ter perdido algum recurso.

A reabertura das economias vai acelerar não só o crescimento mundial como a inflação. Esse é o cenário ideal para o começo de um no super ciclo das commodities.

Como no mercado quase nada é escrito em pedra, a tese ainda não se provou de forma generalizada – conforme gráfico de cotação, por exemplo, do minério de ferro refinado (12 meses):

Aprendi, ao longo dos meus 13 anos de mercado, a me manter seguro dentro das imprevisíveis assimetrias do universo dos investimentos sem tentar prever a próxima grande crise ou o próximo boom. Estou certo, baseado nos resultados dos portfólios, que a minha parcial rigidez e alinhamento aos métodos de escolha de ativos continuarão a trazer os melhores resultados.

Em todas as conversas que tenho, busco passar essa visão para os investidores mesmo correndo o risco de perder provisoriamente alguns clientes que possuem visão restrita ao curto prazo e que gostam de teorias autojustificáveis. Esse comportamento com foco estrito em movimentos do mercado e em resultados rápidos é prejudicial, já que é o processo de investimentos que maximiza a rentabilidade, com consistência, para o longo prazo.

Se os investidores e assessores de investimentos se preocuparem apenas com o resultado de um mês, ocorrerá uma pressão por mudanças no processo e, no médio prazo, falharemos.

Se os investidores e seus assessores considerarem toda e qualquer notícia como importante, não distinguindo um mero ruído de um sinal, o método de investimentos não funcionará.

Se o escritório de assessores se preocupar em maximizar a própria receita, o processo de investimentos será corrompido e os investidores não terão resultados adequados.

Se não for constituída uma relação de confiança entre assessores e investidores, o processo de investimentos também ficará comprometido.

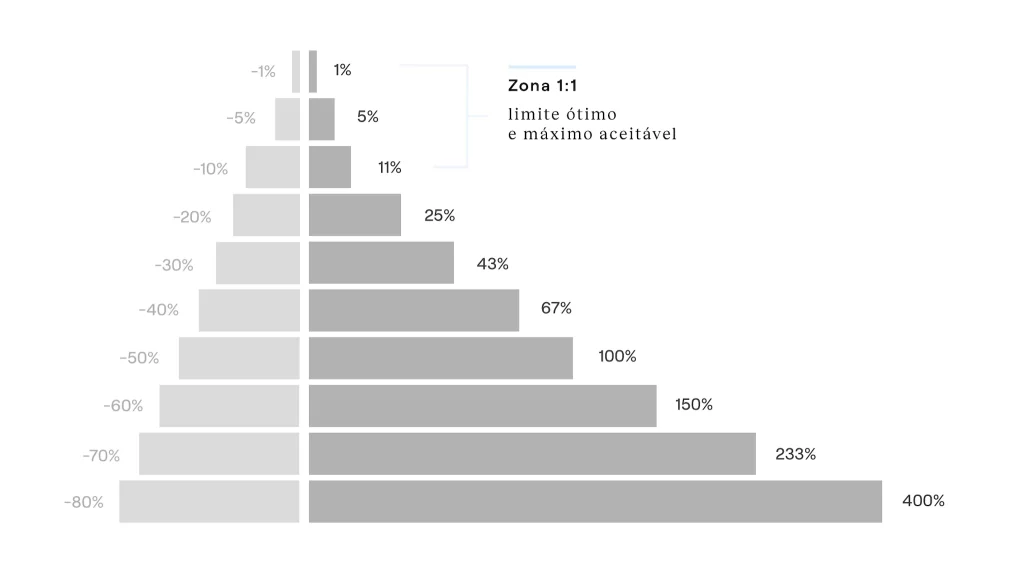

Investir, pelo número de variáveis relacionadas (inclusive as psicológicas), é difícil. Se não houver uma metodologia técnica consistente, baseada na retidão intelectual e na confiança mútua essa tarefa se tornará ainda mais complexa. É sabido que nenhuma metodologia conseguirá evitar alguns resultados adversos, no entanto ela será responsável por impedir que os ganhos sejam insustentáveis ou que as perdas sejam irreparáveis.

Para ilustração, um portfólio com rentabilidade média de 135% do CDI teria superado todos os principais índices comparativos do mercado nos últimos 10 anos. E, para quem investe conosco, sabemos que é possível atingir esses resultados (na média) com uma volatilidade menor em relação aos outros benchmarks.

Devemos focar na consistência do conjunto das performances. Isso é o essencial!

Nossos portfólios não necessitam apresentar desempenhos excepcionais todos os dias, já que isto está fora do nosso controle. O necessário é que mesmo em períodos ruins continuemos a perceber rentabilidade positiva. O resto é deixar os juros compostos trabalharem ao nosso favor.

“O tempo é seu amigo, o impulso é seu inimigo. Aproveite os juros compostos e não se deixe cativar pelo ‘canto da sereia’ do mercado” (tradução livre)